Introducción

La inflación afecta negativamente al poder adquisitivo de los agentes de la economía y altera los precios relativos de la misma. Por lo tanto, estar actualizado de los índices de inflación servirán para ajustar la cartera de inversión de tal forma que no se desvalorice y, en la medida de lo posible, los rendimientos de las inversiones pueden incrementar el poder de compra.

Por otra parte, es importante conocer las expectativas del mercado en relación a la inflación esperada, de tal forma que los inversores tengan mayor información a la hora de planificar financieramente.

Si el inversor quiere información más detallada, o bien cómo aprovechar estos datos para diseñar una estrategia de inversión, no dude en solicitar una consulta con nuestros asesores y profesionales.

Índice de Precios al Consumidor

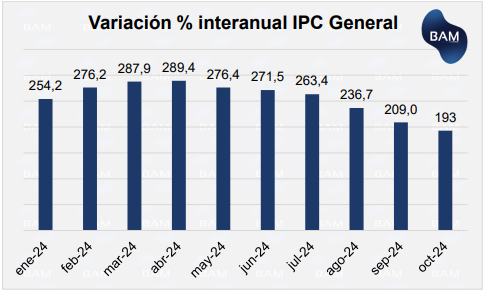

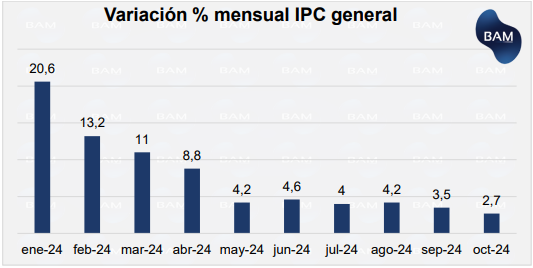

En el mes de octubre el IPC registró un incremento del 2,7% respecto del mes de septiembre. Acumulando 107% en lo que va de 2024 y 193% interanual (cifra que viene disminuyendo mes a mes).

A pesar de la suba del IPC, este índice arrojó una desaceleración respecto del 3.5% mensual de septiembre que arrojó una suba interanual del 209%.

En el informe del mes anterior se mencionó que el programa económico del gobierno, tanto fiscal como monetario, permitiría romper la barrera del 3% recién para el próximo año. Esto sucedió antes de lo esperado.

La categoría de Vivienda, agua, electricidad, gas y otros combustibles fue la que más aumento con 5,4% (por debajo del 7,3% del mes anterior) debido a subas en alquileres, gastos asociados y la quita de subsidios a los servicios. Seguidamente, las prendas de vestir y calzados aumentaron un 4,4% debido a cambios en la temporada, por debajo del 6% del mes anterior.

La categoría más importante: Alimentos y bebidas no alcohólicas se mantuvieron por debajo del nivel general con un 1,2%, siendo la categoría con menor variación.

Índice de Precios Internos al por Mayor (IPIM)

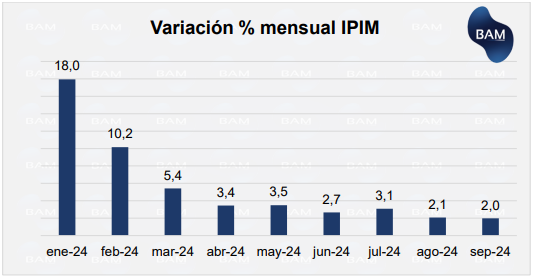

El IPIM mide la variación de precios de bienes y servicios que importadores y mayoristas venden en el mercado interno, incluyendo impuestos. Es decir, incluye bienes importados e internos.

El IPIM es un indicador próximo de los costos laborales que las empresas pueden enfrentar y podría considerarse como un indicador ex – ante del IPC.

Si bien aún no se ha publicado el dato de octubre, en el mes de septiembre el índice mayorista subió un 2% respecto del mes anterior, acumulando un 61,5% en el año y un 197,3% interanual.

Los productos nacionales aumentaron un 2,3% mientras que los importados experimentaron una baja (deflación) del 1,4%.

De los productos nacionales, la energía eléctrica experimentó la mayor suba con un 4,2%, seguida de los productos primarios con 2,3% y con productos manufacturados con 2,2%.

El IPIM se encuentra en una tendencia bajista, lo que es un buen indicador para las empresas, llevando mayor estabilidad en el costo de los insumos. Esto se traduce en márgenes de ganancia más estables que podrían llevar a las empresas a incrementar sus beneficios.

Los inversores deberán estar atento al dato del IPIM del mes de octubre, ya que será un indicador próximo del dato de inflación del mes siguiente.

Índice de Precios al Consumidor Núcleo

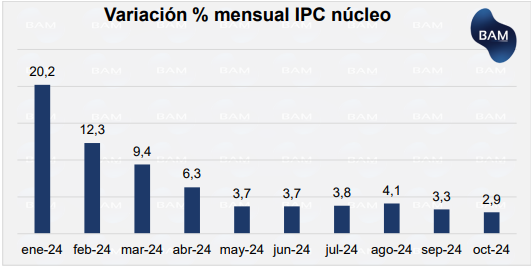

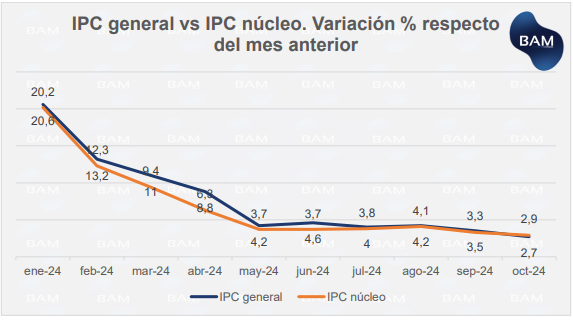

El IPC núcleo registró una suba del 2,9%, por encima del nivel generalmente y debajo del 3,3% registrado en agosto. La figura muestra una tendencia bajista, por lo que se esperaría que continúe con las actuales medidas económicas.

Este indicador no tiene en cuenta los bienes y servicios estacionales y tiene el objetivo de eliminar fluctuaciones temporales que se pueden revertir en el corto plazo. Además, es usado también como instrumento para definir la política monetaria.

Al igual que los índices anteriores, el IPC núcleo (que excluye bienes regulados y estacionales) presenta una tendencia decreciente, indicando que la inflación estructural de la economía está disminuyendo.

En el gráfico inferior se muestra que, en determinados meses, como en octubre, el IPC núcleo superó el IPC general, indicando que hay categorías de bienes y servicios con mayor componente estacional.

Se observa que en los primeros meses del año hay mayor brecha entre el IPC general y el IPC núcleo, aunque no muy significativa. Se espera que para los siguientes meses las líneas comiencen a divergir, sobre todo en los primeros meses del año donde el comente estacional es mayor.

Sin embargo, el inversor debe tener presente que la tendencia sigue siendo bajista y que la inflación estructural continúa su descenso.

Expectativas del Mercado

Según los datos del informe de Relevamiento de Expectativas de Mercado (REM), realizado en los últimos días de octubre, la inflación proyectada para este mes era de 3%. Un 0,3% arriba de la cifra real.

Para el mes de noviembre se pronostica una inflación del 2,9% y un 120% interanual (120,2% para el top 10 de octubre). El pronóstico para la inflación núcleo son los mismos que los mencionados.

El informe del REM del mes pasado estimaba que se rompería la barrera del 3% recién para después de marzo. Sin embargo, esto sucedió antes de lo previsto y según el REM de octubre, en febrero de 2025 se rompería la barrera del 3%, estimando una inflación del 2,8% y del 2,5% para el top 10.

Según el REM, la inflación para los 12 y 24 meses posteriores serán del 35% y 22%, respectivamente.

JP Morgan pronosticó que el PBI de Argentina está creciendo a un ritmo anualizado del 8,5% y que la inflación mensual promedio del primer trimestre de 2025 se situaría en el 2,5% (a diferencia del 3,8% del pronóstico previo).

CONCLUSIÓN

Resumiendo:

- La inflación sigue disminuyendo, indicando una mejora en la estabilidad económica y una mejora del poder adquisitivo de los agentes. Esta tendencia bajista brinda a los productores mayor estabilidad financiera para encarar proyectos de inversión de mediano y largo plazo.

- La tendencia del índice mayorista nos adelanta que las empresas podrían incrementar sus márgenes de ganancias.

- La desaceleración de estos índices debería proporcionar mejores perspectivas de la economía argentina a la hora de invertir.

- Los buenos resultados fiscales, la baja del riesgo país, el éxito del blanqueo de capitales y el continuo saneamiento de los pasivos remunerados del BCRA, contribuyen y contribuirán a la tendencia bajista. Para más información de esto, se recomienda leer los demás informes macroeconómicos.

Accede a todos nuestros informes sobre economía e inversiones

- Los informes de inversión expuestos en nuestra web fueron realizados por expertos en el mercado de capitales. Los mismos son elaborados con lineamientos generales aunque recomendamos contactarnos para recibir asesoramiento personalizado.

- Los rendimientos no son garantizados, las inversiones en títulos de valores pueden provocar pérdidas en el capital invertido.

- Precios indicativos. No constituyen oferta. Recomendación de inversión realizada por Boston Asset Manager S.A. Cuit 30-71652406-6 Inscripta ante la IGJ bajo el número RL2019-22722943-GDEBA-DLYRMJGP y autorizada por la Comisión Nacional de Valores para prestar asesoramiento en inversiones en la República Argentina según resolución DI-2021-59-APN-GAYM#CNV Matricula 1406. La decisión de inversión y los riesgos asociados son responsabilidad exclusiva del inversor.

- Boston Asset Manager S.A., sus directivos, empleados y colaboradores no se responsabilizan por los resultados de la inversión realizada.