INTRODUCCIÓN

Los bonos se consideran instrumentos de renta fija ya que promete el pago de un interés cupón de forma periódica. Pero lo cierto es que su precio varía con la oferta y la demanda, pudiendo estar por debajo, por encima o igual a su valor nominal. Esto también determinará el rendimiento efectivo del bono.

Estos instrumentos de renta fija permiten que el Gobierno pueda financiar sus gastos, ya sea para invertir en infraestructura, bienes de capital o de consumo. Por lo tanto, los resultados fiscales, la acumulación de reservas internacionales, estabilidad en las tasas de interés y en la inflación son variables clave que determinarán la confianza de los inversores con el gobierno y repercutirán en el precio de los bonos.

En este informe, se analizarán los principales tipos de bonos argentinos, sus características, los indicadores y aspectos a tener en cuenta y las perspectivas a corto y mediano plazo.

CONTEXTO ECONÓMICO ARGENTINO

Para comprender la dinámica de los bonos, se enumeran y detallan variables económicas que los inversores deben tener presente a la hora de invertir en renta fija.

Estas variables reflejan la estabilidad y sendero de la economía, que repercuten en la confianza de las políticas de gobierno.

Nivel de actividad Económica

Los indicadores de actividad económica reflejan un leve repunte de la economía, aunque hay sectores que siguen muy golpeados por la recesión como la construcción.

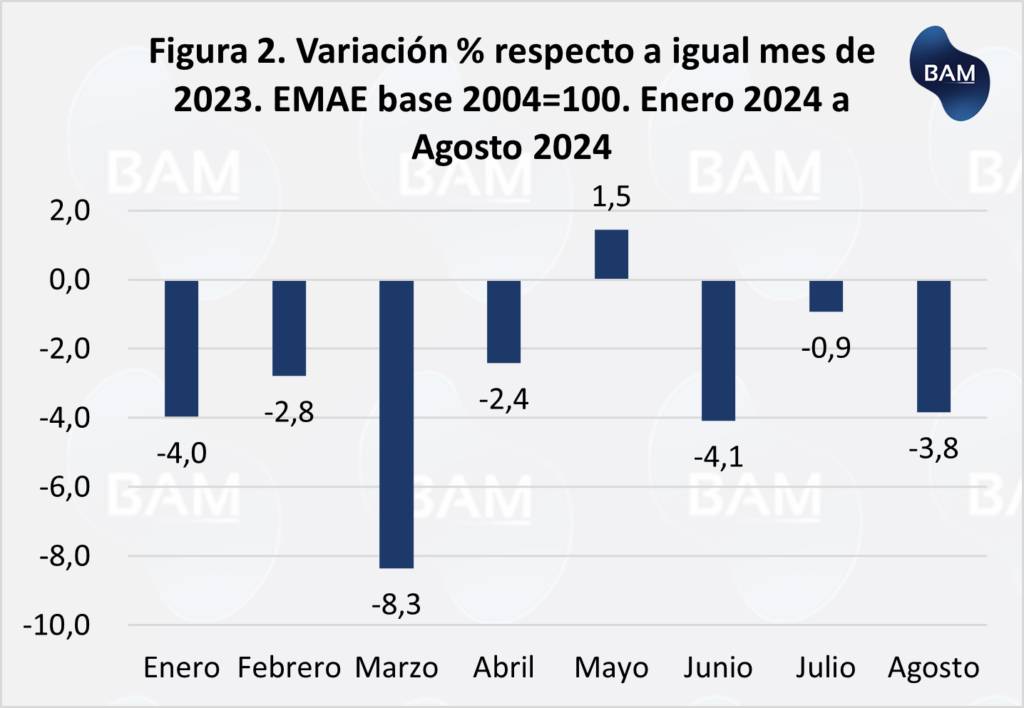

El Estimador Mensual de Actividad Económica (EMAE) de agosto 2024 presentó una caída del 3,8%, respecto del mes anterior. El EMAE desestacionalizado (que elimina factores estacionales) subió un 0,2% interanual.

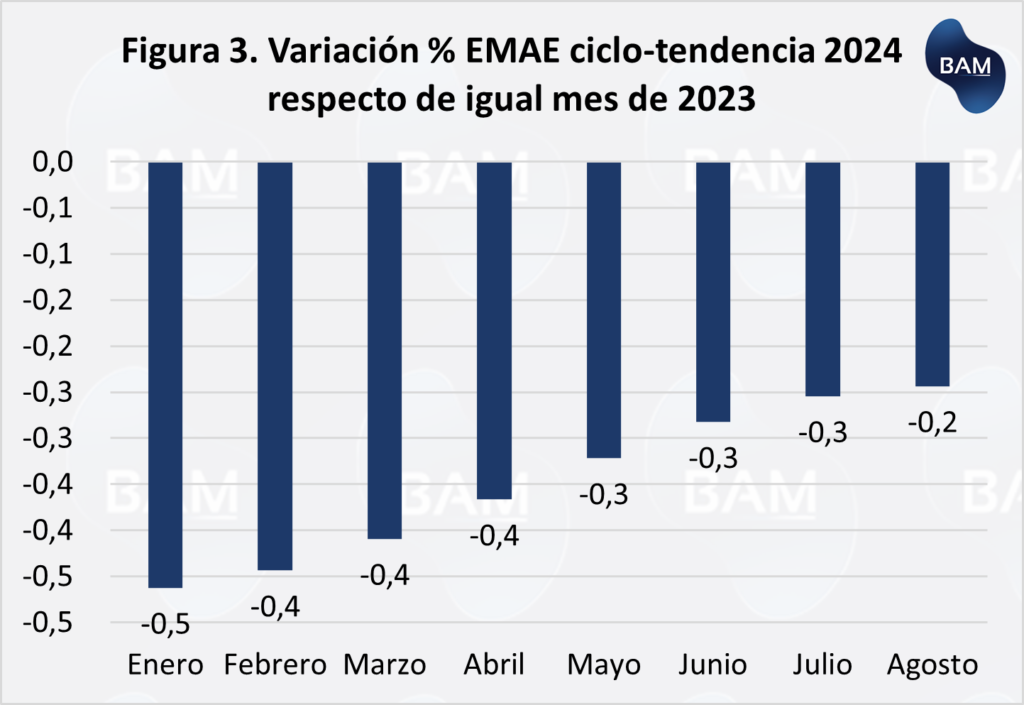

En indicador del EMAE más importante es el de tendencia-ciclo que se muestra en la figura 1 y que pretende dar una visión más integral y de largo plazo que los anteriores. El EMAE tendencia-ciclo cayó un 0,2% de manera interanual. Pero lo importante es que, a lo largo de 2024, esta caída cada vez es menor.

Esta tendencia de un EMAE ciclo–tendencia al alza, muestra una recuperación lenta pero certera de la economía, indicando que las políticas de gobierno conducen a un sendero de crecimiento económico.

La figura 2 muestra el EMAE bruto y se observa mayor variabilidad que el anterior. Esto se debe a factores estacionales donde algunos sectores tienen mayor variación en un determinado período que en otros.

Sin embargo, a la hora de invertir en bonos argentinos el inversor no debería asustarse por una caída en este último indicador, sino debería ver la versión de ciclo-tendencia que aporta mayor información en el mediano y largo plazo.

Resultado Fiscal y Obligaciones de Deuda 2024

El superávit fiscal que está logrando el gobierno es clave para disminuir el riesgo de default en el pago de las obligaciones del año siguiente.

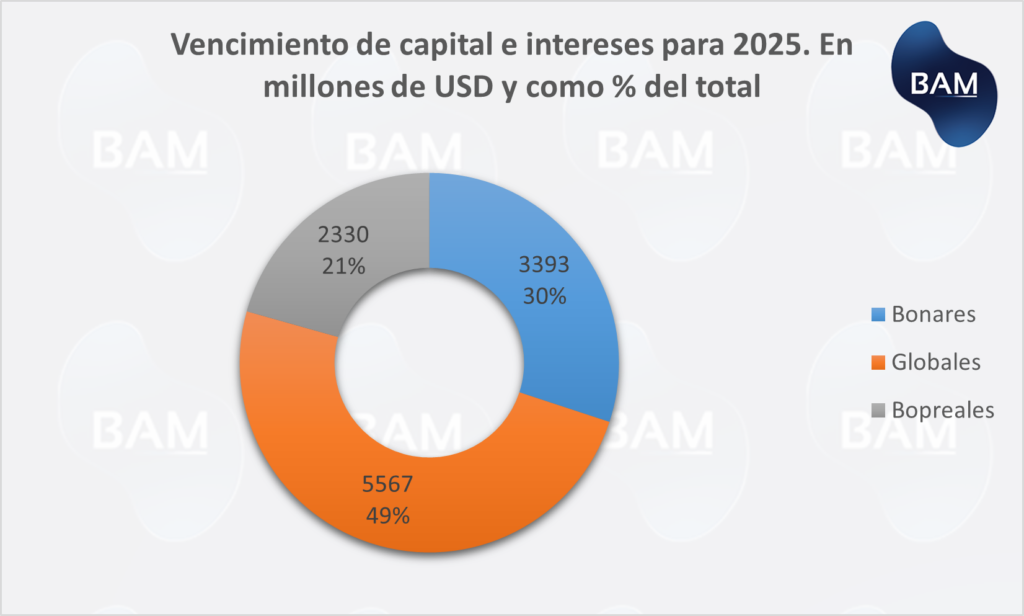

Los inversores estaban preocupados si el gobierno iba a poder pagar el vencimiento de $23.792 millones de USD incluyendo organismos internacionales. De los cuales $11.290 millones son obligaciones de intereses y capital de títulos públicos.

Sin una fecha prevista de la eliminación del cepo, el gobierno se enfrenta en un desafío de mantener el equilibrio fiscal para hacer frente a estos pagos.

El Ministro de Economía Luis Caputo aseguró que los vencimientos correspondientes a enero próximo ya se encuentran depositados en el Bank of New York.

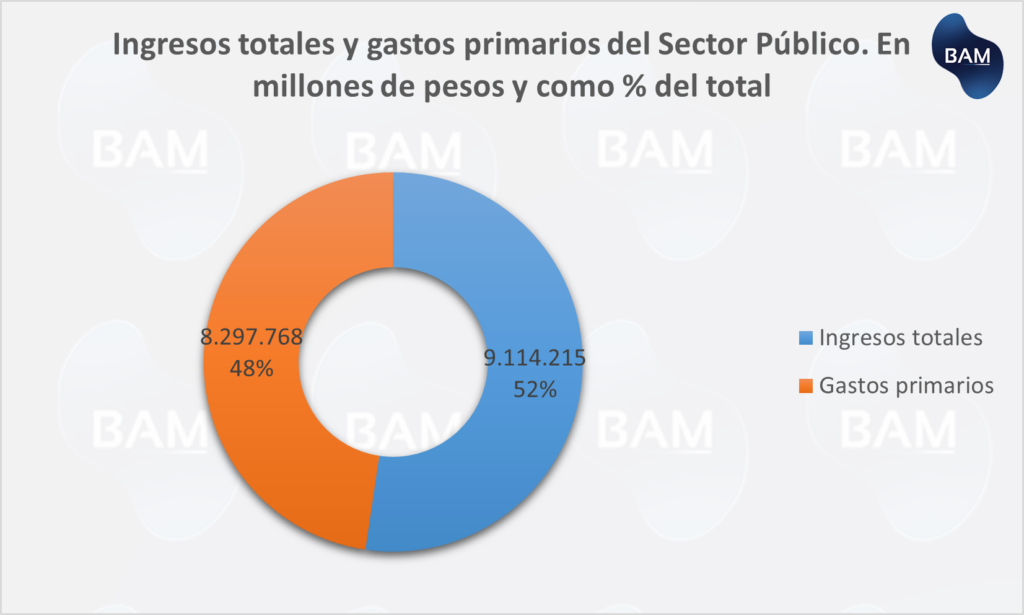

Respecto a los resultados fiscales, el gobierno registró un superávit primario de $816.447 millones de pesos. Los intereses acumularon $349.816 millones. Por lo tanto, el superávit financiero resultó $466.631 millones.

Los ingresos totales registraron una variación del 188,6% respecto de septiembre de 2023, mientras que los gastos primarios del 131,1% y los gastos de capital una baja del 17,1% explicada mayormente por la baja en gastos en educación, vivienda, transporte y servicios de agua potable.

La acumulación del superávit financiero hasta septiembre de 2024 representa el 0,4%, según el informe de la Secretaria de Finanzas.

Si la acumulación de resultados fiscales positivos continúa, el gobierno podría hacer frente a todas las obligaciones de deuda del siguiente año, disminuyendo el riesgo de crédito de los bonos y aspirando a una mejora en la calificación crediticia.

Tasas de Interés

Al comenzar noviembre, el BCRA bajó nuevamente la tasa interés de referencia del 40% al 35% nominal anual. Una baja de las tasas se relaciona inversamente con el precio de los bonos, ya que el valor de los flujos de interés y capital serán mayores a valor actual.

La incertidumbre que atravesaba Estados Unidos de cara a sus elecciones hizo tambalear el mercado y los bonos estadounidenses a 10 años anotaron un rendimiento del 4,3%. Este dato hundió a los bonos argentinos, ya que el rendimiento de los bonos estadounidenses resultaba más atractivo.

La tendencia actual desde la semana pasada, indica que el rendimiento de los bonos estadounidenses estaría disminuyendo. Cuando esto sucede, los activos locales se vuelven más atractivos.

Blanqueo de Capitales

Con el objetivo de obtener divisas y aumentar el nivel de reservas, el gobierno nacional impulsó el programa de blanqueo de capitales que finaliza el próximo 8 de noviembre (fecha que se viene extendiendo).

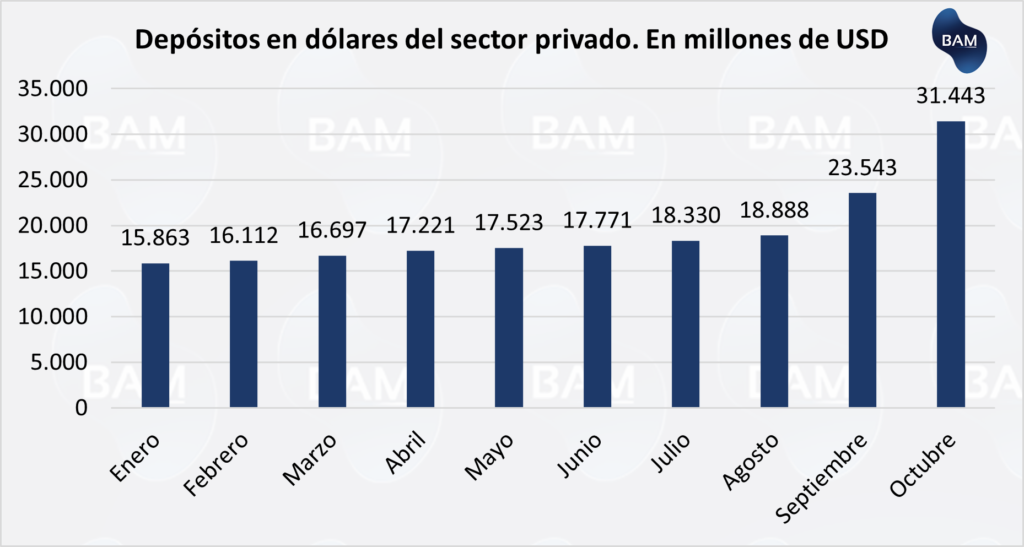

El blanqueo de capitales viene acumulando más de $20 mil millones de USD y anotando el mayor nivel de depósitos en dólares en cinco años.

Este programa de incentivos traerá como consecuencia inmediata mayor estabilidad en el tipo de cambio y, por ende, en los niveles de precios. En el corto plazo, supondrá la eliminación del cepo cambiario si se erradica el sobrante monetario.

Reservas y depósitos en dólares

De acuerdo a ADEBA, en el mes de septiembre los depósitos en dólares crecieron el 25% y anotando el décimo mes consecutivo de suba.

Según el último dato del BCRA, los depósitos en dólares suman más de $34 mil millones de USD, cifra que supera en casi un 17% a las reservas internacionales marcando un hito en la historia monetaria.

Los depósitos en dólares del sector privado subieron casi un 120% en lo que va del año. El aumento de depósitos le permitirá al sector financiero-bancario otorgar más y mayores préstamos al sector privado para financiar proyectos de inversión.

Estos datos y la tendencia creciente de los depósitos indica la confianza de los inversores en el sistema financiero y en la política monetaria actuales.

CALIFICACIÓN DE RIESGO

En marzo de este año, la calificadora de riesgo S&P Global Ratings aumentó la calificación crediticia de los bonos argentinos de la categoría CCC- a CCC, aunque todavía sigue indicando un riesgo crediticio elevado.

Aunque con esta calificación la Argentina aún se encuentra con países africanos, lo cierto es que para 2025 se espera pasar a la categoría B si las variables económicas mejoran.

Si el riesgo país continúa su sendero bajista, es posible que una mejora de calificación sea un hecho el año siguiente.

BONOS LEY NACIONAL VS BONOS LEY EXTRANJERA

A continuación, se presenta un cuadro comparativo para que los inversores tengan mejor conocimiento a la hora de elegir entre un bono bajo ley nacional y un bono bajo ley extranjera.

| Tipo de Bono según el criterio jurídico | ||

| Ley Nacional | Ley Extranjera | |

| Marco Legal | Se emiten y regulan según las leyes de Argentina, por lo tanto ofrece menor seguridad jurídica. | Se emiten de acuerdo con las leyes de Estados Unidos, por lo tanto ofrece mayor seguridad jurídica. |

| Riesgo Soberano | Están más expuestos a los riesgos financieros y conflictos políticos y económicos en Argentina. Tienen mayor riesgo de default. | Ofrecen menor riesgo de default bajo la ley que se enmarcan. |

| Rendimiento | Ofrecen un rendimiento mayor, por el mayor riesgo asumido. | Ofrecen un rendimiento menor, por el menor riesgo asumido. |

| Condiciones de Emisión | A menudo son más flexibles, adaptadas a las necesidades de financiamiento del gobierno y del mercado local. | Son más rígidas y pueden incluir cláusulas de protección a los inversores. |

Perspectivas

El plan fiscal del gobierno de recortar el gasto público, deriva en el objetivo de conseguir superávit financiero para hacer frente a las obligaciones de deuda y con el objetivo de comprar dólares para levantar el cepo.

En lo monetario, la política de gobierno se centra en eliminar el sobrante monetario mediante dos vías: dejando de emitir y al haber emitido los Bopreales.

Los números de los depósitos en dólares muestran que los inversores están mostrando confianza en el gobierno. Este hecho fortalecerá al sector bancario-financiero quién podrá ser partícipe del repunte económico del país.

La mejora en las variables económicas mencionadas, proporciona mayor seguridad en los inversores (o menor riesgo) en el pago de vencimientos de intereses y capital.

Accede a todos nuestros informes sobre economía e inversiones

- Los informes de inversión expuestos en nuestra web fueron realizados por expertos en el mercado de capitales. Los mismos son elaborados con lineamientos generales aunque recomendamos contactarnos para recibir asesoramiento personalizado.

- Los rendimientos no son garantizados, las inversiones en títulos de valores pueden provocar pérdidas en el capital invertido.

- Precios indicativos. No constituyen oferta. Recomendación de inversión realizada por Boston Asset Manager S.A. Cuit 30-71652406-6 Inscripta ante la IGJ bajo el número RL2019-22722943-GDEBA-DLYRMJGP y autorizada por la Comisión Nacional de Valores para prestar asesoramiento en inversiones en la República Argentina según resolución DI-2021-59-APN-GAYM#CNV Matricula 1406. La decisión de inversión y los riesgos asociados son responsabilidad exclusiva del inversor.

- Boston Asset Manager S.A., sus directivos, empleados y colaboradores no se responsabilizan por los resultados de la inversión realizada.